Wettbewerb, Wandel und Wege in die Zukunft

Eine Branche am Scheideweg

Die Landtechnikbranche in Deutschland steht 2025 unter enormem Veränderungsdruck. Technologische Innovationen treffen auf wirtschaftliche Unsicherheiten und regulatorische Zwänge. Doch wo Herausforderungen warten, liegen auch Chancen. Diese Marktanalyse beleuchtet die aktuelle Lage der Branche, zeigt führende Akteure, Entwicklungen und Trends auf – und gibt einen Ausblick, wie sich Hersteller und Landwirte strategisch aufstellen können.

1. Wirtschaftliche Rahmenbedingungen: Der Wind dreht sich

Nach einem stabilen Jahrzehnt mit steigenden Umsätzen und Exportzahlen, erlebt die deutsche Landtechnikbranche 2025 einen Dämpfer. Zwar lag der Produktionswert 2023 noch bei rund 16 Milliarden Euro, doch die Vorzeichen stehen auf Konsolidierung.

Konjunkturelle Entwicklung in Zahlen:

- Bruttoinlandsprodukt (BIP) 2025: Nur noch +0,8 % Wachstum (Quelle: Statistisches Bundesamt)

- Inflation: stabilisiert, aber auf hohem Niveau (~3,5 %)

- Zinsen: weiterhin hoch, erschweren Investitionen in neue Technik

- Investitionsbereitschaft in der Landwirtschaft: rückläufig, vor allem bei kleinen Betrieben

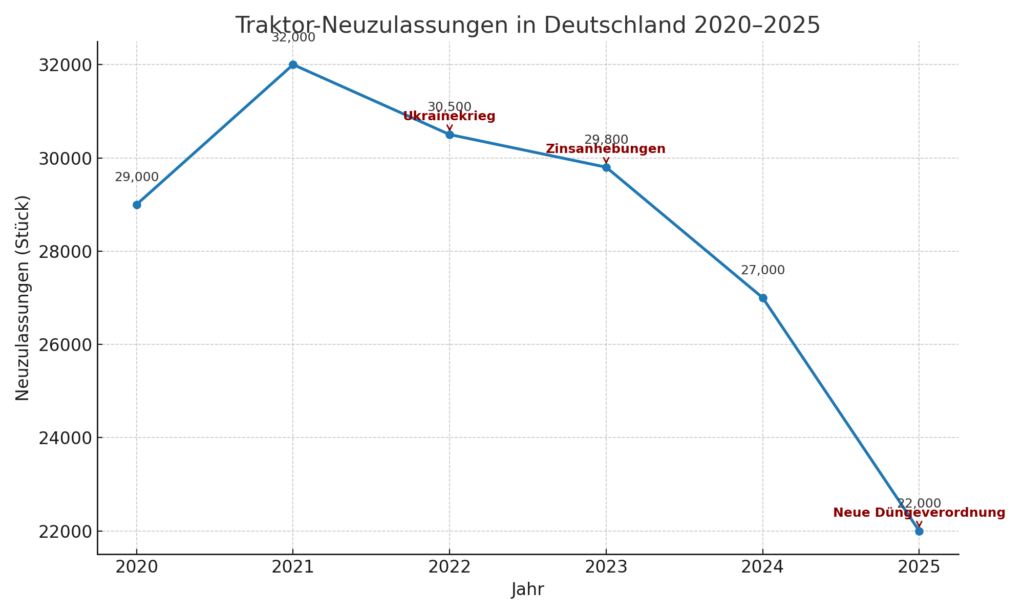

Traktor-Neuzulassungen – Frühindikator der Branche:

Im Januar 2025 wurden nur 1.794 Traktoren neu zugelassen – ein Rückgang um 19 % im Vergleich zum Vorjahr. Der Rückgang signalisiert eine spürbare Kaufzurückhaltung, insbesondere bei Maschinen ab 51 PS. (Quelle: Statista)

2. Marktführer und Wettbewerb: Konzentration auf die Großen

Im harten Wettbewerb um Marktanteile konsolidieren sich die Kräfte. Während sich einige Hersteller stabil halten, bauen andere gezielt ihre Marktführerschaft aus.

Marktanteile bei Traktoren (alle PS-Klassen):

| Hersteller | Marktanteil 2025 |

|---|---|

| Fendt | 29,4 % |

| John Deere | 11,2 % |

| Kubota | 8,9 % |

| Case IH/Steyr | 8,1 % |

| Claas | 6,7 % |

| New Holland | 5,6 % |

| Deutz-Fahr | – |

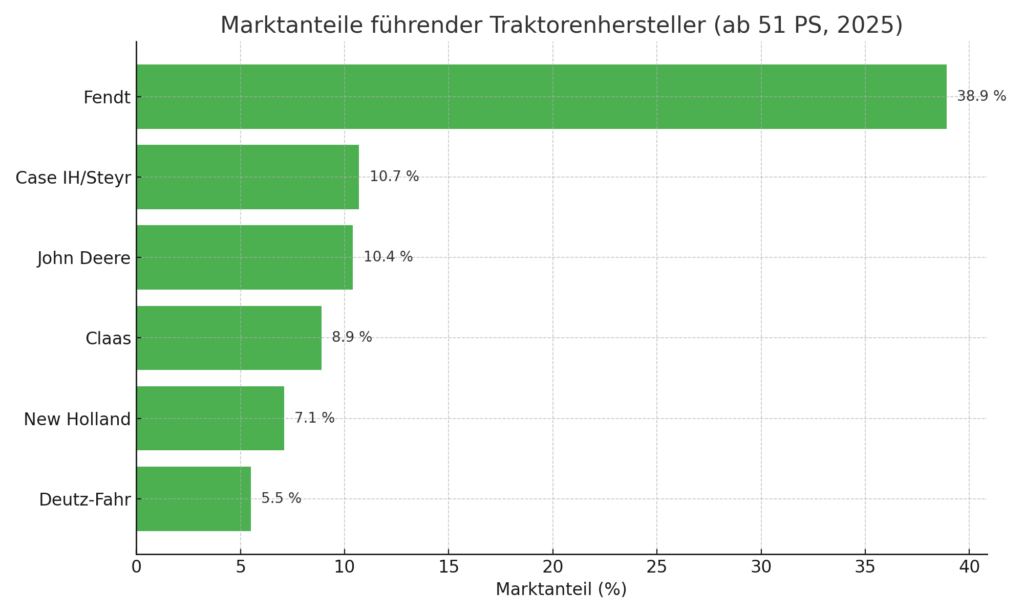

Bei Traktoren ab 51 PS baut Fendt seine Vormachtstellung weiter aus:

📈 38,9 % Marktanteil – fast jeder zweite Großtraktor stammt 2025 vom Allgäuer Premiumhersteller. (Quelle: Profi.de)

3. Technologische Trends: Smarter, leichter, nachhaltiger

Technologie ist und bleibt der Treiber der Branche. 2025 zeigt sich: Nicht die größte Maschine gewinnt, sondern die intelligenteste.

Top-Trends im Überblick:

| Trend | Beschreibung |

|---|---|

| Autonome Systeme | Traktoren und Feldroboter navigieren GPS-gestützt autonom und präzise |

| Bodenschonung | Leichte Geräte mit Raupenlaufwerk oder breiten Reifen zur Minimierung von Verdichtungen |

| Elektrifizierung | Immer mehr vollelektrische Modelle oder Hybrid-Traktoren |

| Smart Farming Software | Integrierte Sensorik, Telemetrie und Auswertung in Echtzeit |

| Nachhaltigkeit | Emissionsarme Motoren, reduzierte Dieselverbräuche, alternative Kraftstoffe |

Beispiel: E-Traktoren im Praxiseinsatz

Hersteller wie Fendt, Valtra oder Zasso entwickeln E-Maschinen mit bis zu 90 kW elektrischer Leistung – ideal für kleinere Betriebe mit regenerativer Stromerzeugung. Förderprogramme für „grüne Landtechnik“ kurbeln den Absatz zusätzlich an.

4. Regulatorik: Gesetzlicher Druck beschleunigt Wandel

Die Gesetzgebung verändert das Marktumfeld massiv. Vor allem in der Gülleausbringung und Pflanzenschutztechnik greifen neue Vorschriften, die Anpassungen erzwingen.

Gülletechnik: Das Ende des Pralltellers

Ab Frühjahr 2025 ist auf Grünland nur noch das streifenförmige Ausbringen zulässig. Der klassische Prallteller ist de facto verboten.

Reaktionen der Hersteller:

- Nachrüstsätze für Bestandsmaschinen

- Leichte Schleppschlauch- und Schleppschuhverteiler

- Kompakte Ausleger mit GPS-Dokumentation

Weitere regulatorische Treiber:

- Digitales Agrar-Subventionsregister

- Düngeverordnung & Nitratbelastung

- Reduktionsziele für CO₂ & Ammoniak

- Abgasnormen Stufe V+

📝 Was bedeutet „Precision Slurry“?

Moderne Ausbringtechnik nutzt GPS-gesteuerte Applikation, um Gülle punktgenau auszubringen – mit weniger Emissionen und besserer Düngewirkung.

5. Internationale Perspektiven und Exportlage der Landtechnik 2025

Deutschland zählt auch 2025 zu den weltweit führenden Exportnationen für Landtechnik. Traktoren, Mähdrescher, Sämaschinen und spezialisierte Pflanzenschutztechnik „Made in Germany“ gelten weiterhin als Qualitätssiegel in der globalen Agrarwirtschaft. Doch der Exportmotor beginnt zu stottern: Nach einem kontinuierlichen Wachstum über ein Jahrzehnt hinweg verzeichnet die Branche 2025 erstmals einen leichten Rückgang der Ausfuhren – insbesondere in osteuropäische Länder wie Polen, Rumänien und die Ukraine sowie nach Südamerika.

Gründe für den Exportrückgang:

- Abwertung wichtiger Währungen wie des argentinischen Peso oder des brasilianischen Real macht deutsche Technik für lokale Käufer deutlich teurer.

- Rückläufige Agrarsubventionen in Ländern außerhalb der EU, beispielsweise in Brasilien und Russland, führen zu geringeren Investitionsbudgets.

- Höhere Produktionskosten in Deutschland, bedingt durch Energiepreise, Arbeitskosten und Umweltauflagen, schwächen die internationale Wettbewerbsfähigkeit.

Laut dem Verband Deutscher Maschinen- und Anlagenbau (VDMA) gingen die Exporte deutscher Landtechnik im ersten Quartal 2025 um etwa 4,2 % zurück – ein Warnsignal, das die Branche ernst nimmt (Quelle: VDMA Landtechnik, März 2025).

Hoffnungsträger: Afrika und Asien

Gleichzeitig tun sich neue Märkte auf. Besonders in Schwellenländern Afrikas und Südostasiens zeigt sich eine zunehmende Nachfrage nach robuster, kompakter und wartungsarmer Landtechnik. Märkte wie Indien, Vietnam, Indonesien, aber auch Marokko oder Kenia entwickeln sich dynamisch. Die Nachfrage konzentriert sich hier weniger auf Großmaschinen, sondern vielmehr auf:

- Traktoren unter 75 PS, oft mit Allrad und flexiblen Anbaumöglichkeiten,

- Multifunktionale Maschinen, die in unterschiedlichen Kulturen und Klimazonen einsetzbar sind,

- Kostengünstige, aber digitale Lösungen – etwa mit einfachen GPS-Assistenzsystemen.

Ein großes Potenzial bietet zudem die Zusammenarbeit mit lokalen Händlern und das Angebot von Finanzierungslösungen wie Mikro-Leasing. Wer hier frühzeitig Allianzen bildet, kann sich in diesen Wachstumsmärkten langfristig positionieren.

6. Zukunftsperspektive: Chancen trotz Krise in der Landtechnik 2025

Trotz wirtschaftlicher Dämpfer und regulatorischer Herausforderungen eröffnet sich 2025 ein neues strategisches Spielfeld für die Landtechnikbranche. Unternehmen, die in diesem Transformationsjahr auf Innovationskraft, Kundennähe und intelligente Produktstrategien setzen, haben gute Chancen, gestärkt aus der Phase der Unsicherheit hervorzugehen.

Für Hersteller: Fokus und Flexibilität sind der Schlüssel

- Spezialisierung statt Masse

Der Markt fragmentiert sich zunehmend. Statt universal einsetzbarer Maschinen sind spezialisierte Lösungen gefragt – z. B. für Hanglagen, Sonderkulturen oder urbane Landwirtschaft. Hersteller, die Nischen bedienen, können hier überdurchschnittlich wachsen. - Modulare Plattformstrategie

Modulare Maschinenkonzepte – bei denen Landwirte zwischen verschiedenen Anbaugeräten, Antriebsarten und digitalen Steuerungssystemen wählen können – schaffen Flexibilität und senken langfristig Kosten in Entwicklung und Produktion. - Digitale Zusatzdienste (Cross-Selling)

Die Kombination aus Maschine, Softwarelösungen (wie Ferndiagnose oder Ertragsmonitoring) und Wartungsverträgen ermöglicht nicht nur neue Erlösquellen, sondern bindet Kunden langfristig an die Marke. Laut einer Umfrage des DLG-Trendmonitors 2024 wünschen sich über 60 % der Landwirte digitale Begleitservices zu ihren Maschinen.

Für Landwirte: Wirtschaftlichkeit und Resilienz im Fokus

- TCO (Total Cost of Ownership) als Leitgröße

Statt nur auf Anschaffungskosten zu schauen, achten immer mehr Betriebe auf den gesamten Lebenszyklus einer Maschine – inklusive Verbrauch, Wartung und Wiederverkaufswert. - Energieautarkie und nachhaltige Produktion

Die Kombination von Photovoltaik, Biogas und effizienter Landtechnik wird für viele Betriebe zum Wettbewerbsvorteil. Eigenstromlösungen senken Betriebskosten und verbessern die CO₂-Bilanz. - Leasing, Sharing und Kooperation

Die Bereitschaft zu Maschinen-Sharing, Genossenschaftsmodellen oder Leasingverträgen wächst – besonders unter kleineren und mittleren Betrieben, die sich Großanschaffungen nicht mehr alleine leisten können.

Fazit: Eine Branche zwischen Pflicht und Kür

Die Landtechnikbranche in Deutschland 2025 steht an einem Scheideweg. Die Kombination aus Digitalisierung, Nachhaltigkeit und Regulatorik verlangt Flexibilität und Innovationskraft – sowohl von Herstellern als auch von Betrieben.

Wer jetzt vorausschauend handelt und die Zeichen der Zeit erkennt, kann sich Wettbewerbsvorteile sichern und zum Vorreiter einer nachhaltigen Agrarwende werden.